Om att PMI är en konjunkturindikator; om ett omvänt samband som inte borde finnas; om att vara contrarian och obekväma ställningstaganden; om contrarianens största utmaning; till sist en åsikt om att ha åsikter.

Ett hopkok

Ekonomer må ha många problem, men brist på data är inte ett av dem. Allt från kapacitetsutnyttjande till Big Mac-index, industriproduktion och konsumentförtroende finns i alla möjliga former och färger. Så visst vore det bekvämt om ett nyckeltal bakade ihop det viktigaste i en siffra som visar vart vi är på väg?

Ett försök är inköpschefsindex, även kallat PMI i och med att engelskan sakta men säkert tar över världen ett ord i taget. Här har vi en ledande konjunkturindikator som dessutom visat sig vara intressant för den som vill veta var aktiemarknaden är på väg. Dock inte på det sätt som man kan tro.

Kött, potatis och brunsås

Men innan den roliga efterrätten i form av statistik på aktiemarknaden kommer fram ska här levereras kött, potatis och brunsås i form av ren och skär fakta om vad PMI är. “Det hör man väl på namnet” tänker kanske du. Ja men så hoppa till nästa avsnitt då, så slipper du läsa att PMI är ett indexerat mått baserat på en enkät som inköpschefer får svara på en gång i månaden. Frågorna handlar om huruvida läget förbättrats, försämrats eller är oförändrat för företagens orders, produktion, sysselsättning, lager och leverantörers leveranstider jämfört med förra månaden.

Eftersom det är en konjunkturmätare man är ute efter koncentrerar man sig på den mer konjunkturkänsliga tillverkningsindustrin, även om tjänstesektorn också har en PMI-rapport. Svaren för de olika områdena bakas ihop med lite olika vikter och ger en siffra på hur ekonomin mår. PMI över 50 indikerar förbättring medan en siffra på under 50 indikerar en försämring. I praktiken är det dock ingen större skillnad på 49,5 och 50,5. På 48 och 58 däremot…

Så till efterrätten!

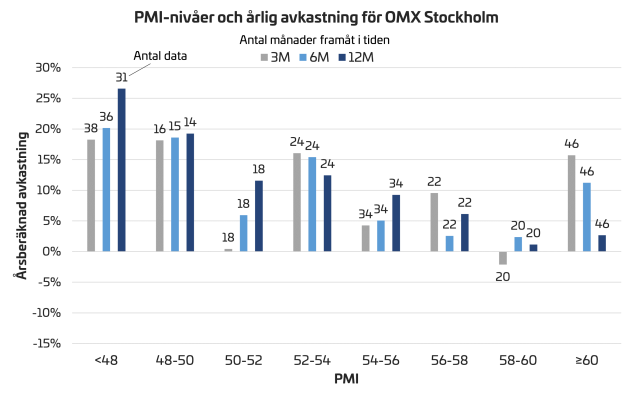

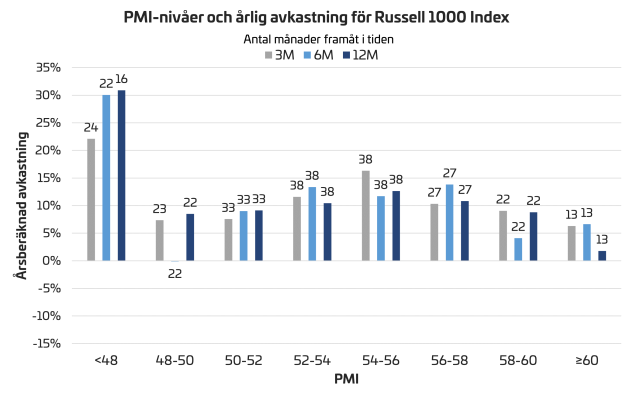

Ju längre desto bättre

I testet var det omvända sambandet mellan PMI och framtida avkastning starkare ju längre period i framtiden man mätte avkastningen på. I Sverige var korrelationen mellan PMI och 12 månaders framtida avkastning hela -0,49 under mätperioden som omfattade november 2005 till mars 2024 (en negativ siffra indikerar omvänt förhållande, det vill säga när den ena stiger brukar den andra sjunka, men ju närmare siffran är 1 eller -1, ju starkare är samvariationen). Som referens kan nämnas att korrelationen mellan Stockholmsbörsen och S&P 500 var 0,63 under samma period, alltså bara lite starkare.

Även om tanken med PMI är att användas som en prognos för konjunkturen verkar det som att man kan använda indexet för att mäta den allmänna sinnesstämningen som råder kring ekonomin, även den som råder bland investerare på aktiebörsen. Det intressanta med sentimentet på börsen är samtidigt inte om det är positivt eller negativt, utan om det är för positivt eller för negativt. Egentligen borde inte detta ha med själva nivån på PMI att göra, utan även en låg siffra på 50 skulle kunna vara för positiv och en hög siffra på 58 skulle kunna vara för pessimistisk. Om det också fungerat så i verkligheten hade inte PMI varit till någon större nytta för att säga något om framtida avkastning, och korrelationen vore närmare 0 än -0,49.

En förklaring

Så varför har sambandet mellan PMI och avkastning ändå varit ganska starkt? En förklaring kan ligga i att människor har en tendens att anpassa sina åsikter efter vad som för stunden är allmänt accepterat. Det ligger närmare att tycka som alla andra än att stå ensam med en avvikande åsikt, vilket ibland gör att den samlade syn slår över åt antingen det optimistiska eller pessimistiska hållet.

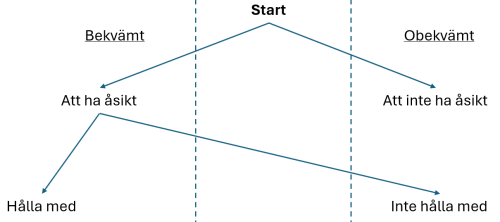

Ur en social synvinkel kan det till och med vara rationellt att tycka som alla andra. Att hålla med massan bevarar någon slags ordning, och det är dessutom säkert och bekvämt. Har man fel så har alla andra också fel, och har man rätt så har man många att fira tillsammans med. Att streta emot med en avvikande åsikt är inte alls bekvämt. Har man fel så ser man dum ut, och även om man har rätt riskerar man att se dum ut under en lång period innan man kan säga “Vad var det jag sa?” Min erfarenhet är också att den lilla popularitet man har kvar snabbt försvinner med just den kommentaren.

Sen ska man kunna leva med sig själv också. Ovan aspekter gäller andras åsikter, men samma narrativ kan appliceras på ens egna andar och demoner. Av någon anledning är det lättare att acceptera en förlust när alla andra också förlorat, och svårare när alla andra vunnit. Sammanlagt finns det en dragningskraft att rätta in sig i ledet som kan ligga bakom mönstret.

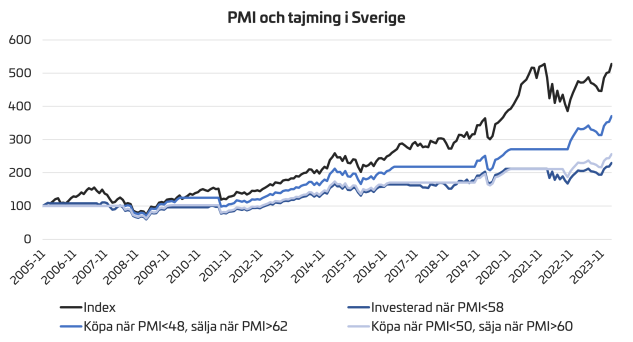

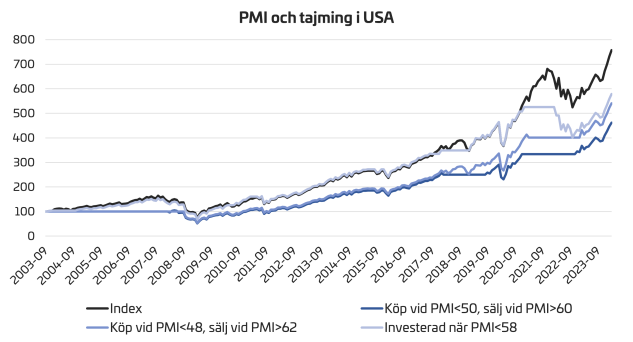

En obekväm position

Trots att PMI varit en bra variabel för att förutspå framtida rörelser hade man i slutändan fått högre totalavkastning genom att alltid vara investerad jämfört med att gå in och ur marknaden baserat på PMI. Det visar på hur få gånger som man haft en bra anledning att dra någon slutsats om börsens optimism eller pessimism baserat på PMI, och att man gått miste om mycket avkastning om man väntat in dessa tillfällen.

Att lyckas som contrarian kräver därför två delar. Det svåraste med att vara contrarian kanske inte är att ha en motstridig åsikt. Vissa verkar faktiskt bekväma med att vara optimistiska och pessimistiska när ingen annan är det. Många av dem har dock en tendens att vara antingen optimistiska eller pessimistiska hela tiden. Det största problemet kanske är att man ibland behöver vara neutral också, även om neutralitet kan ses som själva motsatsen till att vara contrarian.

Dubbla delar ger också dubbla hinder. Att inte ha en åsikt kan nämligen också vara obekvämt. Andra kan få intrycket av att man är för dåligt insatt eller inte är tillräckligt kunnig i ämnet. Och ingen vill väl framstå som en velputte med dåligt självförtroende. Att ha en åsikt, även om man inte har någon bra grund för den, kan samtidigt göra att man framstår som kunnig och påläst. Ens egen självbild som kunnig (fast man egentligen inte är det) bidrar till problemet. För professionella investerare, som ofta förväntas ha en åsikt om hur börsen kommer utvecklas, kompliceras åsiktsmakeriet ytterligare.

En obekväm tanke

Man kan säga att det är min åsikt att man ska akta sig för att ha en åsikt. Kanske vi borde fokusera mer på vad vi ska göra när vi inte vet hur börsen kommer utvecklas och mindre på att försöka förutse om den kommer gå upp, ner, sidled eller i cirklar. Kanske vi borde försöka bli bättre på att bedöma anledningarna bakom våra åsikter. Kanske vi borde öva på att vara lite obekväma ibland. Nästa gång du hör något om vilken riktning börsen kommer ta, kommer du ha en åsikt och kommer du hålla med?

I testen ovan har aktier i Sverige och USA stigit med i snitt 24,3% respektive 17,3% under kommande 12-månadersperiod när PMI legat under 50. Just nu ligger PMI på 49,0 i Sverige och 47,8 i USA. Köpvärt, eller vad tycker du?

Anton Kristiansson

Artikeln uttrycker författarens åsikter vid publiceringens tidpunkt vilka med tid kan ändras utan allmän underrättelse. Eventuella faktafel är författarens egna. Publiceringen sker utan ansvar eller skyldighet från Simplicity. Innehållet ska inte betraktas som finansiell rådgivning eller uppmaning att fatta vissa beslut. Alla beslut som tas baserat på informationen sker helt på egen risk. Alla investeringar är förenade med risk och det är inte säkert du får tillbaka hela det investerade beloppet. Historisk avkastning är ingen garanti för framtida avkastning.